22 marca 2019

getSCORE – nowoczesna platforma do badania zdolności kredytowej

Jeżeli nie wiesz, czym dokładnie charakteryzuje się getSCORE, platforma do badania zdolności kredytowej konsumentów, koniecznie zapoznaj się z przygotowanym przez nas artykułem. Dzięki temu łatwiej będzie zrozumieć, w jakim celu powstał ten system, jakie zbiera informacje o pożyczkobiorcach oraz kto może do niego trafić. Miłej lektury!

Co to jest getSCORE?

Zadaniem nowoczesnej platformy getSCORE jest zbieranie informacji o pożyczkobiorcach z różnych instytucji finansowych oraz danych pochodzących z Krajowego Rejestru Długów. Dzięki temu systemowi między innymi firmy pożyczkowe mogą szybko sprawdzić, czy wnioskujący posiada pozytywną historię kredytową oraz wyeliminować ryzyko udzielenia pożyczki na samochód oszustom, którzy posługują się cudzymi danymi osobowymi. Gromadzenie danych o pożyczkobiorcach przez getSCORE, jest przeprowadzane zgodnie z obowiązującymi regulacjami prawnymi tj.

- Ustawa z 29 sierpnia 1997 r. o ochronie danych osobowych (Uodo),

- Ustawy z 9 kwietnia 2010 r. o udostępnianiu informacji gospodarczych i wymianie danych gospodarczych (Uuig),

- Ustawa z 12 maja 2011 r. o kredycie konsumenckim (Ukk).

Jakie informacje zbiera nowoczesna platforma getSCORE?

Każdy konsument powinien zdawać sobie sprawę, że ta nowoczesna platforma do badania zdolności kredytowej zbiera nie tylko negatywne dane o konsumentach z firm pożyczkowych i KRD. Jeśli przykładowo pożyczkobiorca zaciągnął kilka zobowiązań finansowych w różnych instytucjach i uregulował je w terminie, wtedy również zostanie to odnotowane w tym systemie. Jakie dokładnie informacje znajdują się w getSCORE? Poniżej wskazaliśmy ich pełną listę.

- dane osobowe konsumenta,

- informacje dotyczące kultury płatniczej klienta,

- dane z wniosków pożyczkowych składanych przez pożyczkobiorcę,

- informacje o przyjętych i odrzuconych wnioskach o pożyczkę,

- informacje o zaciągniętych zobowiązaniach finansowych,

- historia kredytowa pożyczkobiorcy,

- informacje o aktywnych produktach finansowych.

W tym miejscu należy podkreślić, że getSCORE nie posługuje się oceną punktową, która weryfikuje wiarygodność wnioskujących o pożyczkę krótkoterminową czy ratalną. Zdolność kredytowa wykazywana jest na podstawie weryfikacji kilku kwestii, które są związane z uregulowaniem dotychczasowych zobowiązań przez pożyczkobiorcę.

getSCORE – jak działa ten system?

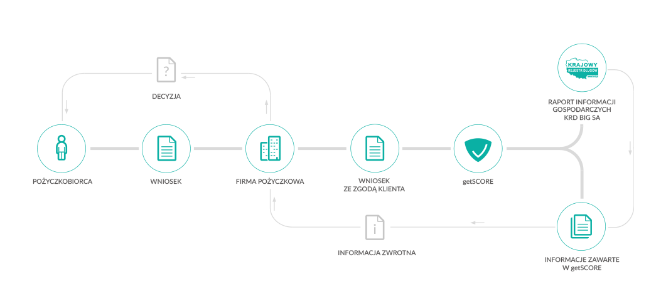

Jeżeli zdecydujemy się na jedną z proponowanych ofert pożyczkowych i złożymy wniosek o chwilówkę lub pożyczkę na raty w danej instytucji, nasze dane zostaną automatycznie przesłane do systemu getSCORE. Co ważne, informacje na nasz temat trafią zarówno w przypadku zaakceptowania formularza, jak również wtedy, gdy pożyczkodawca odmówi udzielenia zobowiązania finansowego. Informacje dotyczące pożyczkobiorcy, mogą znaleźć się na platformie getSCORE, tylko wtedy, jeśli wyrazi wcześniej na to zgodę. Jeśli nie zgodzimy się na to, aby firma pożyczkowa przesłała nasze dane do Systemu Oceny Ryzyka Transakcji, proces wnioskowania o pożyczkę zostanie od razu przerwany. Dlaczego? Powód jest dość prosty, uzyskanie zobowiązania finansowego bez weryfikacji zdolności kredytowej klienta, jest po prostu niemożliwe. Oto grafika, która w szczegółowy sposób wyjaśnia, jak przebiega proces przesyłania informacji o pożyczkobiorcy do platformy getSCORE.

getSCORE – zalety i wady

Trzeba przyznać, że ta platforma do badania zdolności kredytowej jest znakomitym rozwiązaniem dla firm pożyczkowych, ponieważ dzięki niej mogą w szybki i szczegółowy sposób sprawdzić, czy zdolność i historia kredytowa wnioskujących nie zawierają negatywnych danych. Czy getSCORE zawiera jeszcze jakieś zalety? Oczywiście! Poniżej wskazaliśmy najważniejsze z nich.

- sprawdzenie zdolności kredytowej wnioskującego o chwilówkę lub ratalkę trwa zaledwie kilka minut,

- po szybkiej weryfikacji danych pożyczkobiorcy, decyzja o przyznaniu np. pożyczki na raty zostanie wysłana automatycznie,

- gwarancja ochrony danych osoby ubiegającej się o zobowiązanie finansowe przed oszustami, którzy chcą wyłudzić pieniądze,

Dla niektórych, wadą getSCORE może być to, że weryfikuje wszystkie poprzednie wnioski zarówno zaakceptowane i odrzucone przez różne firmy pożyczkowe. Przez negatywne informacje znajdujące się w tym systemie pożyczkobiorca może nie mieć szansy na pożyczenie pieniędzy w kolejnej instytucji finansowej.

- źródło: http://getscore.pl/

Więcej na naszym blogu2

Zobacz artykuły przygotowane specjalnie dla Ciebie